-Орон сууцны зээл найман хувиас буурч тав болох нь бараг л тодорхой болчихлоо. Монголын ипотекийн корпораци энэ асуудалд ямар байр сууринаас оролцож байна вэ?

-Орон сууцны зээл найман хувиас буурч тав болох нь бараг л тодорхой болчихлоо. Монголын ипотекийн корпораци энэ асуудалд ямар байр сууринаас оролцож байна вэ?

-МИК-ийн хувьд эрх бүхий байгууллагуудын гаргаж буй шийдвэрт шууд оролцоо байхгүй. Гарсан шийдвэрүүдийг хэрэгжүүлэхэд өргөн хүрээтэй оролцдог байгууллага. Манай компани орон сууцны зээлүүдийг багцалж худалдаж аваад, үнэт цаасжуулалт хийдэг. Монголын зах зээлийн хувьд гэж яривал шинэ хэлбэр. Шинэ учраас хүмүүс тэр бүр ойлгохгүй байгаа тал анзаарагддаг. Энэ хэлбэрийг 2013 оны зургадугаар сард анх хэрэгжүүлэхэд МИК нэлээд сайн бэлтгэлтэй, туршлагатай болсон байсан. Тийм учраас найман хувийн зээлийн хөтөлбөрийг хэрэгжүүлэгч байгууллагаар сонгогдсон хэрэг. Үнэт цаасны чиглэлээр мэргэшсэн боловсон хүчинтэй, ийм төрлийн үнэт цаас гаргаад гурав, дөрвөн жил хэрэгжүүлчихсэн түүхтэй учраас бид энэ хөтөлбөрийг яаж хамгийн зохистой, найдвартай, тасралтгүйгээр үнэт цаас гаргах замаар хөгжүүлэх вэ гэдэг асуудлыг хариуцаж байгаа.

-Зээлээр авах орон сууцны хувьд 100 метр квадрат дотроо бол тав, 100-гаас дээш тохиолдолд найман хувиар авна гэсэн хувилбар яригдаж байгаа. Ийм хувилбараар хэрэгжээд явах бололцоо бүрдсэн болов уу?

-Барилга, хот байгуулалтын яам Засгийн газарт журмаа танилцуулсан. Засгийн газар журмыг нь хэлэлцээд ийм байх боломжтой гэсэн урьдчилсан дүгнэлтэд хүрсэн гэж ойлгосон. Түүнээс биш яг албажсан зүйл байхгүй. Хэрэгжүүлэхийн тулд шийдвэрлэх гол нөлөөтэй байгууллагын нэг нь Монгол банк. Мөн арилжааны банкууд байна. Банкуудын хувьд Засгийн газар, Монгол банктай холбоогоороо дамжуулж харилцаж байгаа. Байгууллага бүр, банкууд тус бүрдээ бие даасан шийдвэр гаргах нөхцөл байхгүй л дээ. Учир нь орон сууцны зээл болон барьцаа хөрөнгийг үнэт цаас болгохын тулд нэг стандарт баримталдаг. Тэр стандарт нь хангагдаж байгаа эсэхийг банк дангаараа шийдэхгүй. Зайлшгүй сая дурдсан олон байгууллагын оролцоотойгоор зөвшилцөж хэрэгжүүлдэг. Нэг стандарт үзүүлэлт нь хүүний асуудал. Хоёрдугаарт байрны хэмжээ гэж бий. Үүн дээр банкууд янз бүрийн байр суурьтай ханддаг. Учир нь зээл авч байгаа хүмүүсийн орлогын эх үүсвэр ялгаатай, байраа өөр өөр компаниудаас худалдаж авдаг, сонгосон байр нь байршлаасаа хамаараад ялгаатай үнэлгээтэй. Ийм асуудлуудыг зохицуулахын тулд нарийвчилсан заалтуудтай журам хэрэгтэй. Найман хувийн зээлийн хөтөлбөрийг хэрэгжүүлэхдээ тусгай журам гаргасан нь ийм учиртай. Тэгэхээр оролцогч талууд юуны өмнө зөвшилцөх шаардлага гарч ирнэ. Стандарт үзүүлэлтүүдийг нь нэгтгэх процесс тун ярвигтай. Хүмүүсийн хувьд зээл авах боломж нь ялгаатай. Орлогын төвшин, авах гэж байгаа орон сууцны байршлаас хамаарсан үнийн зөрүү, урьдчилгаа төлбөрийнх нь хэмжээ бүрдсэн эсэх, худалдаж авч байгаа байр нь эрх зүйн ямар нэг маргаангүйг тодруулах гээд олон асуудал бий. Яг өнөөдрийн хувьд найман хувийн зээлийг үргэлжлүүлэн олгох эрх зүйн орчин нь бүрдчихээд байгаа.

-МИК хэчнээн мянган айлын орон сууцны зээлийг худалдаж авсан бэ?

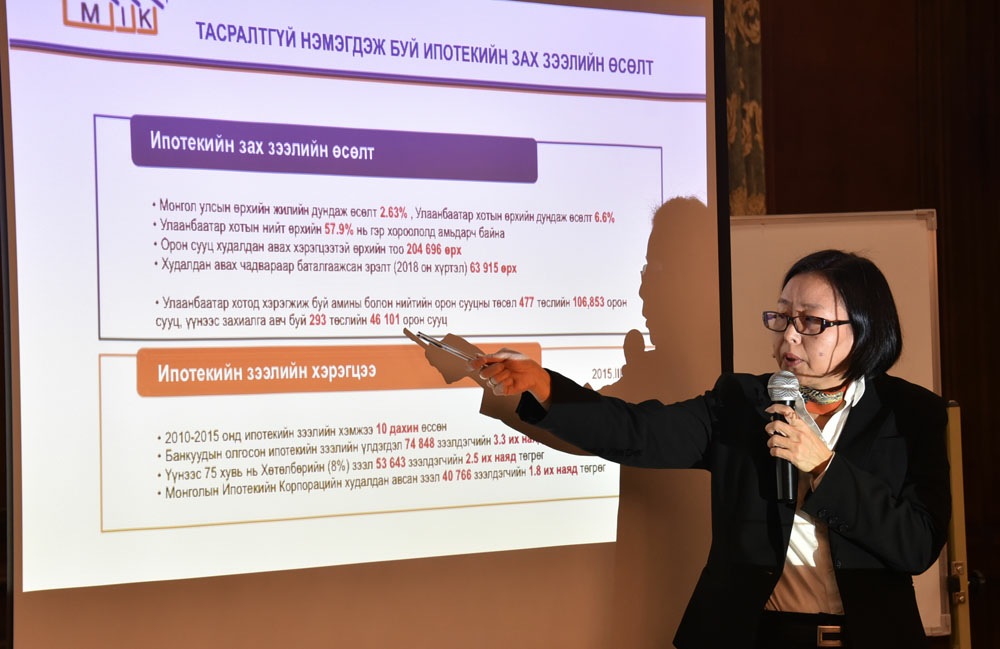

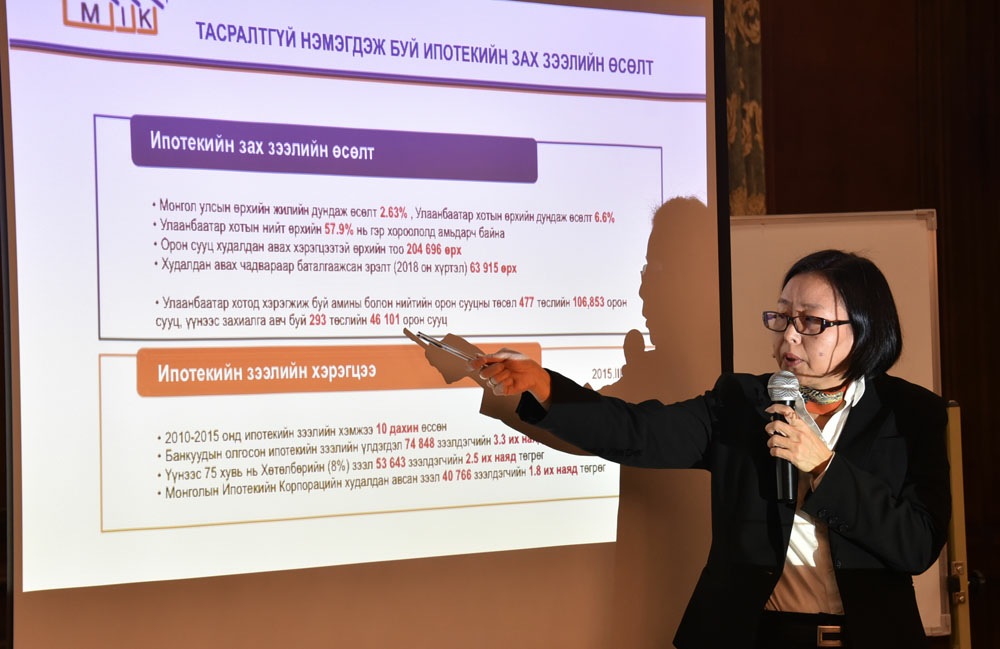

-Монголд 780-аад мянган айл өрх бий. 200 мянга гаруй нь орон сууцны хэрэгцээтэй гэсэн судалгааг Барилга хот байгуулалтын яамнаас гаргасан байгаа. Одоогийн байдлаар 68 мянган айл өрх хөтөлбөрт оролцох хүсэлтэйгээ илэрхийлсэн. Яг мөнгөө бэлдсэн, барилгын компанитайгаа урьдчилсан байдлаар гэрээ хэлэлцээр хийсэн, урьдчилгаа төлбөрөө хуримтлуулаад явж байгаа, байрныхаа урьдчилгааг төлсөн 38 мянган айл өрх байгаа юм билээ. Банкуудаас зээлээ авч, манай компанийн үнэт цаасанд хамрагдсан айл өрхийн тоо 47500. Тодруулж хэлбэл энэ хэмжээний өрх найман хувийн зээл авсан гэсэн үг. Үүний 75 хувь нь найман хувийн зээлийг шинээр авсан өрхүүд. Найман хувийн зээлийн хөтөлбөр хэрэгжиж эхэлсэн 2013 оноос хойш байрны зээл авсан хүмүүс гэж ойлгож болно. Үлдсэн 25 хувь нь 2013 оны зургадугаар сараас өмнө зээлтэй байсан өрхүүд. Банкууд дээр байгаа орон сууцны нийт зээлийн хэмжээ 3.4 их наяд төгрөг гэсэн статистик бий. Зээл авсан айл өрхийн тоо 78 мянга давсан.

- Ипотекээр баталгаажсан үнэт цаасыг олон улсын зах зээлд гаргаж худалдах боломж хэзээ бүрдэх бол?

-Манай компанийн гаргаж байгаа үнэт цаас 20 жилийн хугацаатай. Байрны зээлтэй хүмүүс сар бүр цалин, бизнесийнхээ орлогоос тодорхой хэмжээний төлбөр төлж байгаа. Айлуудаас цуглаж буй мөнгө манай компаниас гаргадаг хөрөнгөөр баталгаажсан үнэт цаасны төлбөрийн эх үүсвэр болдог. Энэ баталгаат үнэт цаасны менежмэнтийг хэрэгжүүлж буй байгууллагынхаа хувьд өнгөрсөн жил гэхэд Монгол банкинд болон нийт үнэт цаасны арван хувийг эзэмшигч банкуудад 178 тэрбум төгрөг төлсөн. Хөрөнгө оруулагчдын тухайд ирээдүйд энэ үнэт цаасны өгөөжийг хүртэнэ гээд худалдаж авч байгаа. Бондынхоо хүлээгдэж байгаа авлагуудыг гуравдагч этгээдэд санал болгох бололцоо ч бий. Гадаадын хөрөнгө оруулагчдад санал болгохын тулд олон улсын стандартаар рейтинг тогтоолгох шаардлагатай.

-Үнэлгээ хийлгэнэ гэсэн үг үү?

-Тиймээ, үнэлгээний шатлал гэж бий. Монголын зээлжих чадварын үнэлгээг Мүүдис, Фитч, S&P зэрэг байгууллагаас B2 байна гээд тогтоогоод өгчихсөн. Манай компанийн гаргаж буй үнэт цаасны тухайд аль шатанд байгаа үнэт цаас вэ гэдгээ ингэж тогтоолгоогүй. Санхүүгийн зохицуулах хорооноос гаргасан журмаар бол рейтингээ мэргэшсэн байгууллагаар тогтоолгох ёстой. Монголд яг энэ чиглэлээр мэргэшсэн байгууллага байхгүй. Гадны байгууллагуудаас хэрэгжүүлье гэхээр эрх зүйн орчинд нь өөрчлөлт орж байгаа, үнэт цаас нь зах зээл дээр гараад удаагүй, гаргасан байгууллага нь өөрийнхөө рейтингийг тогтоолгоогүй зэрэг шалтгаан бий. Энэ бүх нарийн ажилбарыг хийлгэж, рейтингээ тогтоолгосны дараа аль нэгэн гуравдагч этгээдэд үнэт цаас борлогдох боломж нээгдэнэ. Монгол банкнаас гаргасан журманд нэг хязгаарлалт байгаа. Энэ үнэт цаасны найдвартай байдлыг нь шалгаж тестлэхийн тулд гурван жилийн турш нийтийн арилжаанд оруулахыг хориглосон.

-Хугацаа нь хэзээ дуусах юм бол?

-2016 оны арванхоёрдугаар сард дуусна. Үүний дараа рейтинг тогтоолгох асуудал босч ирнэ гэсэн үг. Дараа нь рейтинг дээрээ үндэслэж гадна дотноос хөрөнгө оруулж ирэх бололцоотой эсэхийг шийдэх юм.

-Орон сууцны хямд хүүтэй зээлийг бусад зээлтэй харьцуулахад эргэн төлөлт сайтай гэж банкныхан онцолдог. Сүүлийн үед ямаршуу байгаа вэ?

-Орон сууцны 80 метр квадратаар хязгаарласан дунд болон бага орлоготой иргэдэд зориулсан үнэт цаасны эргэн төлөлтөд баталгаа болж байгаа зээлийн багцын чанар маш сайн. Чанаргүй зээлийн хувь хэмжээ банкны салбарт өсвөл эдийн засаг сайн бишийн дохио гэж ярьдаг. Орон сууны зээлийн тухайд банкны системийн чанаргүй зээлтэй харьцуулбал хувь хэмжээ нь бага. Ойролцоогоор 1.15 хувьтай байгаа. Нийт системийн хэмжээнд чанаргүй зээлийн хувь хэмжээ хоёр хувь хавьцаа байна.

-МИК-ийн одоо байгаа хөрөнгийг тэтгэврийн сан руу шилжүүлж таван хувийн зээлийг санхүүжүүлэх агуулгатай төсөл удахгүй батлагдана. Энэ хэр зөв шийдэл вэ?

-Засгийн газраас тэтгэврийн санг төрийн сангаас тусгаарлаж тусад нь сан үүсгэх талаар судалгаа хийсэн юм билээ. Ажлын хэсэгт нь манай компаниас оролцоогүй. Гэхдээ олон нийтэд хүрч буй мэдээллээс харахад хамгийн сайн, олон улсын жишгийг дагасан шийдвэр байх бололцоотой. Өөрөөр иргэдээс цуглаж байгаа байрны төлбөрийг тэтгэврийн санд хуримтлуулаад хөрөнгийн зах зээл, орон сууцны зээлийн хөтөлбөрөө үргэлжлүүлэхэд зориулж гаргаж буй үнэт цаасыг нь худалдаж авдаг тогтолцоо бүрдэх гэж байна. Зөв замаараа явах гараа нь болж чадна гэж бодож байна.

-Таны ярианаас анзаарахад ипотекээр баталгаажсан үнэт цаасаа олон улсын зах зээл дээр гаргаж, хямд хүүтэй орон сууцны хөтөлбөрийг үргэлжлүүлэх эх үүсвэрийг гаднаас татах боломж ирэх жилээс нээгдэж мэдэхээр л юм байна. Орон сууцны зээлийн эх үүсвэрийг тэтгэврийн сантай уячихаар энэ боломж хэвээр хадгалагдах уу?

-Тэтгэврийн сангийн эх үүсвэр нь өөрөө хөрөнгөөр баталгаажсан баталгаат үнэт цаасны эх үүсвэр. Манайхаас шилжиж байгаа төлбөр тэтгэврийн сангийн хөрөнгө болох юм. Энэ санд хуримтлагдсан мөнгө найман хувийн орон сууцны хөтөлбөрийн санхүүжүүлэхэд зарцуулагдана. Олон улсын туршлагыг судалж үзсэн. Дэлхийд ойролцоогоор 28 их наяд ам.долларын тэтгэврийн сангийн хөрөнгө байдаг юм билээ. Энэ бол 2013 оны судалгааны дүн. Өндөр хөгжилтэй орнууд энэ сангийнхөө мөнгийг хөрөнгийн зах зээлд хөрөнгө оруулалт хэлбэрээр арвижуулж байдаг. Ингэснээр зөвхөн зээлийн зах зээл биш хөрөнгө оруулалтын зах зээл нь давхар хөгжөөд явдаг давуу талтай. Манайд далайцтай хөрөнгө оруулалт хийдэг ийм тогтолцоо үүсээгүй байгаа. Эхлүүлчихвэл зээлийн зах зээлээс гадна хоёр дахь төрлийн хөрөнгө босгож, үйлдвэр үйлчилгээгээ өргөжүүлэх бололцоо аяндаа нээгдэнэ. Компаниуд зөвхөн зээлээр санхүүжих биш өөрийнхөө хөрөнгийг нэмэгдүүлэх хувьцаа гаргах замаар компанийнхаа үйл ажиллагааг санхүүжүүлэх бололцоо нээгдэх юм.

-МИК нээлттэй хувьцаа гаргаад олон нийтийн компани болсон. Банкууд хувьцаа эзэмшиж байгаа нь хэр зөв шийдэл вэ, эрх ашгийн зөрчил гарах юм биш үү?

-Эрх ашгийн зөрчил байхгүй. Учир нь хувьцаа эзэмшигчид МИК-ийг урт хугацаатай орон сууцны зээлийн санхүүжилтын тогтолцоог хөгжүүлье гэдэг ганцхан зорилготойгоор үүсгэн байгуулсан. Олон улсын практикт хэрэглэдэг жишгийг дагаж зах зээлээ хөгжүүлье гэсэн зорилготой учраас компани хангалттай хэмжээний өөрийн хөрөнгөтэй байх ёстой гэсэн шаардлага тавигдаж байгаа. Энэ шаардлагыг биелүүлэхийн тулд хувьцаа эзэмшигчид нь манайд хөрөнгө оруулах уу, эсвэл нээлттэй хувьцаат компани болгох уу гэдэг шийдвэрийг ноднин жилийн хавар гаргасан юм. Бэлтгэлээ хангаад арванхоёрдугаар сард хувьцаат компани болгож хөрөнгийн биржид бүртгүүлсэн. СЗХ манай саналуудыг судалж, гаргасан үнэт цаасны танилцуулгыг хянаад найдвартай компани байна, гаргаж буй хувьцаат хөрөнгө нь зөвхөн өөрийнх нь үйл ажиллагаанд зориулагдах юм байна, компанийнх нь дүрэм нь ч тийм байна, ямар нэгэн байдлаар энэ хөрөнгийг үрэн таран хийх бололцоогүй гэж үзээд зөвшөөрөл олгосон. Манай компани 37 тэрбум төгрөгийг яаж эргэлтэд оруулж зах зээлээ тэтгэх вэ гэдэг дээр банкуудтайгаа л ажилладаг. Олон нийттэй ажилладаг компани биш. Дэлгүүрийн үйл ажиллагаа эрхэлдэг том компанийн хувьд олон сүлжээ дэлгүүр байгуулаад иргэдэд үйлчлээд явдаг. Манай компанийн тухайд өөр. Гаргаж байгаа үнэт цаасыг маань хамгийн түрүүнд банкууд худалдаж авна. Зарим хэсгийг нь төр тэтгэврийн сан дээрээ эзэмшээд явна. Зөвхөн найман хувийн орон сууцны зээл биш, цаана нь ондоо төрлийн моргэйжийн бүтээгдэхүүн бий. 80 метр квадратаас дээш орон сууцтай хүмүүс олон байгаа. Үл хөдлөх хөрөнгийн үйл ажиллагаа явуулдаг зочид буудлууд, оффисийн барилгууд байна. Үүн дээр суурилж үнэт цаас гаргаад явах нөхцөл бүрдэж байна гэсэн үг. Гарч байгаа үнэт цаас нь ямар нэг алдаа дутагдалгүй, цаг хугацаандаа төлбөрийнхөө үүргийг хүлээгээд явахын тулд компанийн өөрийн хөрөнгө өндөр байх ёстой. Оролцогч тал бүр тодорхой хэмжээний үйлчилгээний хөлсөө аваад явж байгаа. Гаргасан үнэт цаасны давуу эрхтэй бонд буюу түүнийг эзэмшиж байгаа банкууд жилийн 10.5 хувийн хүүний орлого олдог.

-Арилжааны банкууд найман хувийн зээлийн хөтөлбөрөөс сая таны онцолсон хүүгийн орлогоос эхлээд чамгүй өгөөж хүртэж байгаа. Энэ утгаараа бага хүүтэй орон сууцны хөтөлбөрийг үргэлжлүүлэх сонирхолтой байж таарна. Тэгэхээр эрх ашгийн зөрчил гэхээс илүү харин ч танай компанийн үйл ажиллагаанд дэм болоод явах нь гэж ойлголоо?

-Тэгнэ, харин ч их дэм өгнө. Төрийн эзэмшиж буй урт хугацаатай үнэт цаас 4.5 хувьтай байгаа. Ноднин гэхэд манай компани бонд эзэмшиж байгаа хөрөнгө оруулагчдад нийтдээ 178 тэрбум төгрөгийг шилжүүлсэн. Үүний 65 тэрбум төгрөг нь зөвхөн хүүний төлбөр байсан. Манай компани ноднин гэхэд улсад хоёр тэрбум гаруй төгрөг төлсөн. Ганц банк ч биш үйлчилгээ үзүүлж буй бусад байгууллагууд ч энэ хөтөлбөрөөс өгөөж хүртдэг. Төлбөр тооцооны төвлөрсөн хадгаламжийн төв гэж бий. Бонд эзэмшигчийн төлбөр тооцоог гүйцэтгэдэг байгууллага. Энэ байгууллагад бид бүртгэлийн, үйлчилгээний хураамж төлдөг. Нэлээд өндөр дүнтэй төлбөрүүд гарч байгаа. Тэгэхээр оролцогч бүр орлого олж буй учраас бүгд ямар нэг ашиг сонирхлын зөрчилгүйгээр манай компанийг улам хөгжөөсэй, улам олон хувьцаа эзэмшигчтэй болоосой, хувьцааных нь үнэ өсөөсэй гэсэн зорилготой ажиллаж байгаа.

-Манай улсын хувьд хоёрхон хэлбэрээр моргэйж өгч байгаа. Олон төрөл болгохын тулд яах ёстой юм бол. Бизесийн моргэйжийг бодитой хэрэгжүүлэх нөхцөл байна уу?

-Хангалттай хэмжээний зах зээл байгаа эсэхийг судалж байна. Бизнесийн үл хөдлөх хөрөнгөөр гарах үнэт цаас маань түрээсийн орлогоор төлөгддөг. Эрх зүйн хувьд нарийн зохицуулагдсан стандарт нь зах зээлийн үүднээс яривал төлөвшөөгүй. Бэлтгэл ажлыг нь хийхийн тулд судалгааг нь маш сайн хийх хэрэгтэй. Гаргах үнэт цаас нь бүрэн найдвартай, арилжааны шинж чанараа хадгалсан эрсдэл багатай байна гэдгийг тогтоож олон нийтэд санал болгохын тулд дүрмийг нь зохиох хэрэгтэй. Тэр дүрмийг нь боловсруулах судалгаа хийж байна. Гэхдээ ирээдүйд бол маш том зах зээл гэдэг нь ойлгомжтой.

Эх сурвалж: Өдрийн сонин

Сэтгүүлч Ц.Баасансүрэн

-Орон сууцны зээл найман хувиас буурч тав болох нь бараг л тодорхой болчихлоо. Монголын ипотекийн корпораци энэ асуудалд ямар байр сууринаас оролцож байна вэ?

-Орон сууцны зээл найман хувиас буурч тав болох нь бараг л тодорхой болчихлоо. Монголын ипотекийн корпораци энэ асуудалд ямар байр сууринаас оролцож байна вэ?

-МИК-ийн хувьд эрх бүхий байгууллагуудын гаргаж буй шийдвэрт шууд оролцоо байхгүй. Гарсан шийдвэрүүдийг хэрэгжүүлэхэд өргөн хүрээтэй оролцдог байгууллага. Манай компани орон сууцны зээлүүдийг багцалж худалдаж аваад, үнэт цаасжуулалт хийдэг. Монголын зах зээлийн хувьд гэж яривал шинэ хэлбэр. Шинэ учраас хүмүүс тэр бүр ойлгохгүй байгаа тал анзаарагддаг. Энэ хэлбэрийг 2013 оны зургадугаар сард анх хэрэгжүүлэхэд МИК нэлээд сайн бэлтгэлтэй, туршлагатай болсон байсан. Тийм учраас найман хувийн зээлийн хөтөлбөрийг хэрэгжүүлэгч байгууллагаар сонгогдсон хэрэг. Үнэт цаасны чиглэлээр мэргэшсэн боловсон хүчинтэй, ийм төрлийн үнэт цаас гаргаад гурав, дөрвөн жил хэрэгжүүлчихсэн түүхтэй учраас бид энэ хөтөлбөрийг яаж хамгийн зохистой, найдвартай, тасралтгүйгээр үнэт цаас гаргах замаар хөгжүүлэх вэ гэдэг асуудлыг хариуцаж байгаа.

-Зээлээр авах орон сууцны хувьд 100 метр квадрат дотроо бол тав, 100-гаас дээш тохиолдолд найман хувиар авна гэсэн хувилбар яригдаж байгаа. Ийм хувилбараар хэрэгжээд явах бололцоо бүрдсэн болов уу?

-Барилга, хот байгуулалтын яам Засгийн газарт журмаа танилцуулсан. Засгийн газар журмыг нь хэлэлцээд ийм байх боломжтой гэсэн урьдчилсан дүгнэлтэд хүрсэн гэж ойлгосон. Түүнээс биш яг албажсан зүйл байхгүй. Хэрэгжүүлэхийн тулд шийдвэрлэх гол нөлөөтэй байгууллагын нэг нь Монгол банк. Мөн арилжааны банкууд байна. Банкуудын хувьд Засгийн газар, Монгол банктай холбоогоороо дамжуулж харилцаж байгаа. Байгууллага бүр, банкууд тус бүрдээ бие даасан шийдвэр гаргах нөхцөл байхгүй л дээ. Учир нь орон сууцны зээл болон барьцаа хөрөнгийг үнэт цаас болгохын тулд нэг стандарт баримталдаг. Тэр стандарт нь хангагдаж байгаа эсэхийг банк дангаараа шийдэхгүй. Зайлшгүй сая дурдсан олон байгууллагын оролцоотойгоор зөвшилцөж хэрэгжүүлдэг. Нэг стандарт үзүүлэлт нь хүүний асуудал. Хоёрдугаарт байрны хэмжээ гэж бий. Үүн дээр банкууд янз бүрийн байр суурьтай ханддаг. Учир нь зээл авч байгаа хүмүүсийн орлогын эх үүсвэр ялгаатай, байраа өөр өөр компаниудаас худалдаж авдаг, сонгосон байр нь байршлаасаа хамаараад ялгаатай үнэлгээтэй. Ийм асуудлуудыг зохицуулахын тулд нарийвчилсан заалтуудтай журам хэрэгтэй. Найман хувийн зээлийн хөтөлбөрийг хэрэгжүүлэхдээ тусгай журам гаргасан нь ийм учиртай. Тэгэхээр оролцогч талууд юуны өмнө зөвшилцөх шаардлага гарч ирнэ. Стандарт үзүүлэлтүүдийг нь нэгтгэх процесс тун ярвигтай. Хүмүүсийн хувьд зээл авах боломж нь ялгаатай. Орлогын төвшин, авах гэж байгаа орон сууцны байршлаас хамаарсан үнийн зөрүү, урьдчилгаа төлбөрийнх нь хэмжээ бүрдсэн эсэх, худалдаж авч байгаа байр нь эрх зүйн ямар нэг маргаангүйг тодруулах гээд олон асуудал бий. Яг өнөөдрийн хувьд найман хувийн зээлийг үргэлжлүүлэн олгох эрх зүйн орчин нь бүрдчихээд байгаа.

-МИК хэчнээн мянган айлын орон сууцны зээлийг худалдаж авсан бэ?

-Монголд 780-аад мянган айл өрх бий. 200 мянга гаруй нь орон сууцны хэрэгцээтэй гэсэн судалгааг Барилга хот байгуулалтын яамнаас гаргасан байгаа. Одоогийн байдлаар 68 мянган айл өрх хөтөлбөрт оролцох хүсэлтэйгээ илэрхийлсэн. Яг мөнгөө бэлдсэн, барилгын компанитайгаа урьдчилсан байдлаар гэрээ хэлэлцээр хийсэн, урьдчилгаа төлбөрөө хуримтлуулаад явж байгаа, байрныхаа урьдчилгааг төлсөн 38 мянган айл өрх байгаа юм билээ. Банкуудаас зээлээ авч, манай компанийн үнэт цаасанд хамрагдсан айл өрхийн тоо 47500. Тодруулж хэлбэл энэ хэмжээний өрх найман хувийн зээл авсан гэсэн үг. Үүний 75 хувь нь найман хувийн зээлийг шинээр авсан өрхүүд. Найман хувийн зээлийн хөтөлбөр хэрэгжиж эхэлсэн 2013 оноос хойш байрны зээл авсан хүмүүс гэж ойлгож болно. Үлдсэн 25 хувь нь 2013 оны зургадугаар сараас өмнө зээлтэй байсан өрхүүд. Банкууд дээр байгаа орон сууцны нийт зээлийн хэмжээ 3.4 их наяд төгрөг гэсэн статистик бий. Зээл авсан айл өрхийн тоо 78 мянга давсан.

- Ипотекээр баталгаажсан үнэт цаасыг олон улсын зах зээлд гаргаж худалдах боломж хэзээ бүрдэх бол?

-Манай компанийн гаргаж байгаа үнэт цаас 20 жилийн хугацаатай. Байрны зээлтэй хүмүүс сар бүр цалин, бизнесийнхээ орлогоос тодорхой хэмжээний төлбөр төлж байгаа. Айлуудаас цуглаж буй мөнгө манай компаниас гаргадаг хөрөнгөөр баталгаажсан үнэт цаасны төлбөрийн эх үүсвэр болдог. Энэ баталгаат үнэт цаасны менежмэнтийг хэрэгжүүлж буй байгууллагынхаа хувьд өнгөрсөн жил гэхэд Монгол банкинд болон нийт үнэт цаасны арван хувийг эзэмшигч банкуудад 178 тэрбум төгрөг төлсөн. Хөрөнгө оруулагчдын тухайд ирээдүйд энэ үнэт цаасны өгөөжийг хүртэнэ гээд худалдаж авч байгаа. Бондынхоо хүлээгдэж байгаа авлагуудыг гуравдагч этгээдэд санал болгох бололцоо ч бий. Гадаадын хөрөнгө оруулагчдад санал болгохын тулд олон улсын стандартаар рейтинг тогтоолгох шаардлагатай.

-Үнэлгээ хийлгэнэ гэсэн үг үү?

-Тиймээ, үнэлгээний шатлал гэж бий. Монголын зээлжих чадварын үнэлгээг Мүүдис, Фитч, S&P зэрэг байгууллагаас B2 байна гээд тогтоогоод өгчихсөн. Манай компанийн гаргаж буй үнэт цаасны тухайд аль шатанд байгаа үнэт цаас вэ гэдгээ ингэж тогтоолгоогүй. Санхүүгийн зохицуулах хорооноос гаргасан журмаар бол рейтингээ мэргэшсэн байгууллагаар тогтоолгох ёстой. Монголд яг энэ чиглэлээр мэргэшсэн байгууллага байхгүй. Гадны байгууллагуудаас хэрэгжүүлье гэхээр эрх зүйн орчинд нь өөрчлөлт орж байгаа, үнэт цаас нь зах зээл дээр гараад удаагүй, гаргасан байгууллага нь өөрийнхөө рейтингийг тогтоолгоогүй зэрэг шалтгаан бий. Энэ бүх нарийн ажилбарыг хийлгэж, рейтингээ тогтоолгосны дараа аль нэгэн гуравдагч этгээдэд үнэт цаас борлогдох боломж нээгдэнэ. Монгол банкнаас гаргасан журманд нэг хязгаарлалт байгаа. Энэ үнэт цаасны найдвартай байдлыг нь шалгаж тестлэхийн тулд гурван жилийн турш нийтийн арилжаанд оруулахыг хориглосон.

-Хугацаа нь хэзээ дуусах юм бол?

-2016 оны арванхоёрдугаар сард дуусна. Үүний дараа рейтинг тогтоолгох асуудал босч ирнэ гэсэн үг. Дараа нь рейтинг дээрээ үндэслэж гадна дотноос хөрөнгө оруулж ирэх бололцоотой эсэхийг шийдэх юм.

-Орон сууцны хямд хүүтэй зээлийг бусад зээлтэй харьцуулахад эргэн төлөлт сайтай гэж банкныхан онцолдог. Сүүлийн үед ямаршуу байгаа вэ?

-Орон сууцны 80 метр квадратаар хязгаарласан дунд болон бага орлоготой иргэдэд зориулсан үнэт цаасны эргэн төлөлтөд баталгаа болж байгаа зээлийн багцын чанар маш сайн. Чанаргүй зээлийн хувь хэмжээ банкны салбарт өсвөл эдийн засаг сайн бишийн дохио гэж ярьдаг. Орон сууны зээлийн тухайд банкны системийн чанаргүй зээлтэй харьцуулбал хувь хэмжээ нь бага. Ойролцоогоор 1.15 хувьтай байгаа. Нийт системийн хэмжээнд чанаргүй зээлийн хувь хэмжээ хоёр хувь хавьцаа байна.

-МИК-ийн одоо байгаа хөрөнгийг тэтгэврийн сан руу шилжүүлж таван хувийн зээлийг санхүүжүүлэх агуулгатай төсөл удахгүй батлагдана. Энэ хэр зөв шийдэл вэ?

-Засгийн газраас тэтгэврийн санг төрийн сангаас тусгаарлаж тусад нь сан үүсгэх талаар судалгаа хийсэн юм билээ. Ажлын хэсэгт нь манай компаниас оролцоогүй. Гэхдээ олон нийтэд хүрч буй мэдээллээс харахад хамгийн сайн, олон улсын жишгийг дагасан шийдвэр байх бололцоотой. Өөрөөр иргэдээс цуглаж байгаа байрны төлбөрийг тэтгэврийн санд хуримтлуулаад хөрөнгийн зах зээл, орон сууцны зээлийн хөтөлбөрөө үргэлжлүүлэхэд зориулж гаргаж буй үнэт цаасыг нь худалдаж авдаг тогтолцоо бүрдэх гэж байна. Зөв замаараа явах гараа нь болж чадна гэж бодож байна.

-Таны ярианаас анзаарахад ипотекээр баталгаажсан үнэт цаасаа олон улсын зах зээл дээр гаргаж, хямд хүүтэй орон сууцны хөтөлбөрийг үргэлжлүүлэх эх үүсвэрийг гаднаас татах боломж ирэх жилээс нээгдэж мэдэхээр л юм байна. Орон сууцны зээлийн эх үүсвэрийг тэтгэврийн сантай уячихаар энэ боломж хэвээр хадгалагдах уу?

-Тэтгэврийн сангийн эх үүсвэр нь өөрөө хөрөнгөөр баталгаажсан баталгаат үнэт цаасны эх үүсвэр. Манайхаас шилжиж байгаа төлбөр тэтгэврийн сангийн хөрөнгө болох юм. Энэ санд хуримтлагдсан мөнгө найман хувийн орон сууцны хөтөлбөрийн санхүүжүүлэхэд зарцуулагдана. Олон улсын туршлагыг судалж үзсэн. Дэлхийд ойролцоогоор 28 их наяд ам.долларын тэтгэврийн сангийн хөрөнгө байдаг юм билээ. Энэ бол 2013 оны судалгааны дүн. Өндөр хөгжилтэй орнууд энэ сангийнхөө мөнгийг хөрөнгийн зах зээлд хөрөнгө оруулалт хэлбэрээр арвижуулж байдаг. Ингэснээр зөвхөн зээлийн зах зээл биш хөрөнгө оруулалтын зах зээл нь давхар хөгжөөд явдаг давуу талтай. Манайд далайцтай хөрөнгө оруулалт хийдэг ийм тогтолцоо үүсээгүй байгаа. Эхлүүлчихвэл зээлийн зах зээлээс гадна хоёр дахь төрлийн хөрөнгө босгож, үйлдвэр үйлчилгээгээ өргөжүүлэх бололцоо аяндаа нээгдэнэ. Компаниуд зөвхөн зээлээр санхүүжих биш өөрийнхөө хөрөнгийг нэмэгдүүлэх хувьцаа гаргах замаар компанийнхаа үйл ажиллагааг санхүүжүүлэх бололцоо нээгдэх юм.

-МИК нээлттэй хувьцаа гаргаад олон нийтийн компани болсон. Банкууд хувьцаа эзэмшиж байгаа нь хэр зөв шийдэл вэ, эрх ашгийн зөрчил гарах юм биш үү?

-Эрх ашгийн зөрчил байхгүй. Учир нь хувьцаа эзэмшигчид МИК-ийг урт хугацаатай орон сууцны зээлийн санхүүжилтын тогтолцоог хөгжүүлье гэдэг ганцхан зорилготойгоор үүсгэн байгуулсан. Олон улсын практикт хэрэглэдэг жишгийг дагаж зах зээлээ хөгжүүлье гэсэн зорилготой учраас компани хангалттай хэмжээний өөрийн хөрөнгөтэй байх ёстой гэсэн шаардлага тавигдаж байгаа. Энэ шаардлагыг биелүүлэхийн тулд хувьцаа эзэмшигчид нь манайд хөрөнгө оруулах уу, эсвэл нээлттэй хувьцаат компани болгох уу гэдэг шийдвэрийг ноднин жилийн хавар гаргасан юм. Бэлтгэлээ хангаад арванхоёрдугаар сард хувьцаат компани болгож хөрөнгийн биржид бүртгүүлсэн. СЗХ манай саналуудыг судалж, гаргасан үнэт цаасны танилцуулгыг хянаад найдвартай компани байна, гаргаж буй хувьцаат хөрөнгө нь зөвхөн өөрийнх нь үйл ажиллагаанд зориулагдах юм байна, компанийнх нь дүрэм нь ч тийм байна, ямар нэгэн байдлаар энэ хөрөнгийг үрэн таран хийх бололцоогүй гэж үзээд зөвшөөрөл олгосон. Манай компани 37 тэрбум төгрөгийг яаж эргэлтэд оруулж зах зээлээ тэтгэх вэ гэдэг дээр банкуудтайгаа л ажилладаг. Олон нийттэй ажилладаг компани биш. Дэлгүүрийн үйл ажиллагаа эрхэлдэг том компанийн хувьд олон сүлжээ дэлгүүр байгуулаад иргэдэд үйлчлээд явдаг. Манай компанийн тухайд өөр. Гаргаж байгаа үнэт цаасыг маань хамгийн түрүүнд банкууд худалдаж авна. Зарим хэсгийг нь төр тэтгэврийн сан дээрээ эзэмшээд явна. Зөвхөн найман хувийн орон сууцны зээл биш, цаана нь ондоо төрлийн моргэйжийн бүтээгдэхүүн бий. 80 метр квадратаас дээш орон сууцтай хүмүүс олон байгаа. Үл хөдлөх хөрөнгийн үйл ажиллагаа явуулдаг зочид буудлууд, оффисийн барилгууд байна. Үүн дээр суурилж үнэт цаас гаргаад явах нөхцөл бүрдэж байна гэсэн үг. Гарч байгаа үнэт цаас нь ямар нэг алдаа дутагдалгүй, цаг хугацаандаа төлбөрийнхөө үүргийг хүлээгээд явахын тулд компанийн өөрийн хөрөнгө өндөр байх ёстой. Оролцогч тал бүр тодорхой хэмжээний үйлчилгээний хөлсөө аваад явж байгаа. Гаргасан үнэт цаасны давуу эрхтэй бонд буюу түүнийг эзэмшиж байгаа банкууд жилийн 10.5 хувийн хүүний орлого олдог.

-Арилжааны банкууд найман хувийн зээлийн хөтөлбөрөөс сая таны онцолсон хүүгийн орлогоос эхлээд чамгүй өгөөж хүртэж байгаа. Энэ утгаараа бага хүүтэй орон сууцны хөтөлбөрийг үргэлжлүүлэх сонирхолтой байж таарна. Тэгэхээр эрх ашгийн зөрчил гэхээс илүү харин ч танай компанийн үйл ажиллагаанд дэм болоод явах нь гэж ойлголоо?

-Тэгнэ, харин ч их дэм өгнө. Төрийн эзэмшиж буй урт хугацаатай үнэт цаас 4.5 хувьтай байгаа. Ноднин гэхэд манай компани бонд эзэмшиж байгаа хөрөнгө оруулагчдад нийтдээ 178 тэрбум төгрөгийг шилжүүлсэн. Үүний 65 тэрбум төгрөг нь зөвхөн хүүний төлбөр байсан. Манай компани ноднин гэхэд улсад хоёр тэрбум гаруй төгрөг төлсөн. Ганц банк ч биш үйлчилгээ үзүүлж буй бусад байгууллагууд ч энэ хөтөлбөрөөс өгөөж хүртдэг. Төлбөр тооцооны төвлөрсөн хадгаламжийн төв гэж бий. Бонд эзэмшигчийн төлбөр тооцоог гүйцэтгэдэг байгууллага. Энэ байгууллагад бид бүртгэлийн, үйлчилгээний хураамж төлдөг. Нэлээд өндөр дүнтэй төлбөрүүд гарч байгаа. Тэгэхээр оролцогч бүр орлого олж буй учраас бүгд ямар нэг ашиг сонирхлын зөрчилгүйгээр манай компанийг улам хөгжөөсэй, улам олон хувьцаа эзэмшигчтэй болоосой, хувьцааных нь үнэ өсөөсэй гэсэн зорилготой ажиллаж байгаа.

-Манай улсын хувьд хоёрхон хэлбэрээр моргэйж өгч байгаа. Олон төрөл болгохын тулд яах ёстой юм бол. Бизесийн моргэйжийг бодитой хэрэгжүүлэх нөхцөл байна уу?

-Хангалттай хэмжээний зах зээл байгаа эсэхийг судалж байна. Бизнесийн үл хөдлөх хөрөнгөөр гарах үнэт цаас маань түрээсийн орлогоор төлөгддөг. Эрх зүйн хувьд нарийн зохицуулагдсан стандарт нь зах зээлийн үүднээс яривал төлөвшөөгүй. Бэлтгэл ажлыг нь хийхийн тулд судалгааг нь маш сайн хийх хэрэгтэй. Гаргах үнэт цаас нь бүрэн найдвартай, арилжааны шинж чанараа хадгалсан эрсдэл багатай байна гэдгийг тогтоож олон нийтэд санал болгохын тулд дүрмийг нь зохиох хэрэгтэй. Тэр дүрмийг нь боловсруулах судалгаа хийж байна. Гэхдээ ирээдүйд бол маш том зах зээл гэдэг нь ойлгомжтой.

Эх сурвалж: Өдрийн сонин

Сэтгүүлч Ц.Баасансүрэн